Dluhopisové likvidity

Dluhopisové investiční strategie se stávají stále populárnější volbou mezi investory, kteří hledají jistotu a stabilitu ve svých investicích. Ale jak souvisí tyto strategie s dluhopisovou likviditou? V našem článku se zaměříme na tuto klíčovou součást investování do dluhopisů. Začneme definicí dluhopisové likvidity a jejím významem. Dále se podíváme na likviditu na primárním a sekundárním trhu a vyzdvihneme důležité faktory ovlivňující dluhopisovou likviditu. Taktéž se zamyslíme nad výhodami a nevýhodami likvidity a zjistíme, jak se měří dluhopisová likvidita. Pokud se zajímáte o dluhopisové investice a chcete si rozšířit své znalosti, nezapomeňte se přečíst náš článek!

Obsah článku:

- Definice dluhopisové likvidity

- Význam dluhopisové likvidity

- Likvidita na primárním trhu

- Likvidita na sekundárním trhu

- Obchodování s dluhopisy na burze

- Důležité faktory ovlivňující dluhopisovou likviditu

- Výhody a nevýhody likvidity

- Jak se měří dluhopisová likvidita?

- Strategie pro investory s ohledem na likviditu

- Závěr

Definice dluhopisové likvidity

Dluhopisová likvidita je termín, který se používá k popisu schopnosti dluhopisů být snadno prodávány za dobrou cenu na trhu. Zjednodušeně řečeno, dluhopisová likvidita se týká toho, jak rychle a jednoduše lze prodat dluhopisy a převést je na hotovost.

Dluhopisové investiční kurzy hrají významnou roli při určování dluhopisové likvidity. Tyto kurzy se používají ke stanovení hodnoty dluhopisů na trhu. Vyjadřují, za kolik lze daný dluhopis prodat nebo koupit. Vyšší investiční kurzy často odpovídají vyšší likviditě, což znamená, že je dluhopis snadněji prodejný.

Dluhopisová likvidita má význam pro investory, kteří chtějí mít možnost rychlého prodeje svých dluhopisů bez větších obtíží a ztrát. Pokud je dluhopisová likvidita nízká, může se investor dostat do situace, kdy nemůže své dluhopisy prodat, pokud je to potřeba, nebo je bude muset prodat za nižší cenu než jejich nominální hodnota.

Význam dluhopisové likvidity

Význam dluhopisové likvidity je klíčový pro investory, kteří se zajímají o tuto formu investování. Dluhopisová likvidita se týká schopnosti rychle a snadno prodat dluhopisy a přeměnit je na hotovost.

Vysoká dluhopisová likvidita má pro investory několik výhod. Zaprvé, umožňuje snadné a rychlé prodej dluhopisů, což zvyšuje jejich flexibilitu a možnost rychlého získání hotovosti. Dále, likvidita snižuje riziko ztráty investice, protože investoři mohou snadno opustit trh, pokud to považují za nezbytné.

Důležité faktory, které ovlivňují dluhopisovou likviditu, zahrnují kvalitu emitenta, úrokovou míru, dobu splatnosti a omezení v obchodování s dluhopisy. Investoři by měli tyto faktory zvážit před investováním do dluhopisů, aby minimalizovali riziko a zvýšili svou šanci na zisk.

Pro měření dluhopisové likvidity existuje několik strategií, které mohou investoři využít. Například sledování objemu obchodů s dluhopisy, spreadu mezi nákupní a prodejní cenou nebo průměrné doby prodeje dluhopisů na sekundárním trhu.

Celkově lze říci, že dluhopisová likvidita je důležitým ukazatelem pro investory při rozhodování o svých investicích. Vyšší likvidita umožňuje snadnější a rychlejší prodej dluhopisů, což zvyšuje jejich atraktivitu a flexibilitu pro investory.

![[A photo of a person exchanging bonds for cash signifies the importance of bond liquidity in investment]. Sigma 85 mm f/1.4. No text.](https://www.investovani-dluhopisy.cz/wp-content/uploads/2024/01/Bond_liquidity_trade.png)

Likvidita na primárním trhu

Na primárním trhu se vydávají nové dluhopisy přímo od emitenta investorům. Jedná se o první fázi obchodování s dluhopisy, kde se dluhopisová likvidita formuje.

Co ovlivňuje likviditu na primárním trhu?

Významnými faktory ovlivňujícími likviditu jsou kvalita emitenta, úroková míra a doba splatnosti dluhopisu.

Kvalita emitenta je základním faktorem, který investorům dává jistotu, že emitent bude schopen splatit dlužnou částku včas a bez problémů. Vysoká důvěra v emitenta vede ke zvýšené poptávce po jeho dluhopisech, což tlačí na růst likvidity.

Úroková míra je dalším faktorem ovlivňujícím likviditu. Vyšší úroková míra může investorům přinášet větší zisky, což zvyšuje zájem o nákup dluhopisů a tím i jejich likviditu.

Doba splatnosti je též faktorem, který ovlivňuje likviditu. Kratší doba splatnosti dluhopisu může být atraktivnější pro investory a zvyšuje tak jeho likviditu.

Omezení v obchodování také mohou ovlivnit likviditu na primárním trhu. Například dluhopisy s vyššími minimálními investičními částkami nebo s omezeným způsobem obchodování mohou mít nižší likviditu.

Jednou z výhod likvidity na primárním trhu je možnost investovat do nově vydaných dluhopisů přímo od emitenta. To může přinést vyšší výnosy a větší rozmanitost investičního portfolia. Nicméně, vyšší likvidita na sekundárním trhu může nabídnout větší flexibilitu a snadnější prodej dluhopisů.

Pro investorů je důležité zvážit, jaký obchodovací trh vyhovuje jejich investičním cílům a preferencím.

Likvidita na sekundárním trhu

Likvidita na sekundárním trhu je klíčovým faktorem pro investory, kteří se zabývají obchodováním s dluhopisy. Jedná se o trh, na kterém jsou dluhopisy obchodovány po jejich emisi na primárním trhu. Na sekundárním trhu se dluhopisy prodávají a kupují mezi investory, a to za různé ceny a v různém objemu.

Důležitým ukazatelem likvidity na sekundárním trhu je tzv. spread, což je rozdíl mezi cenou, za kterou je dluhopis nabízen (ask cena), a cenou, za kterou je dluhopis poptáván (bid cena). Čím menší je spread, tím likvidnější je trh. Zároveň je důležité sledovat objem obchodů, který indikuje, jak často se dluhopisy obchodují.

Hlavní přínos likvidity na sekundárním trhu je možnost investora snadno a rychle zlikvidovat svou pozici a získat tak peníze zpět. Likvidní trh umožňuje také snazší investování do dluhopisů s kratší dobou splatnosti, protože investoři mají větší jistotu, že své peníze získají zpět během relativně krátkého období.

Za faktory ovlivňující likviditu na sekundárním trhu lze považovat například reputaci emitenta, úrokovou míru, dobu splatnosti nebo omezení v obchodování daného dluhopisu. Je důležité, aby investoři tyto faktory pečlivě zvažovali při svém rozhodování.

Celkově lze říci, že likvidita na sekundárním trhu je klíčová pro investory, kteří chtějí snadno obchodovat s dluhopisy a získat tak maximální výnosy z investice. Správné porozumění a sledování likvidity na sekundárním trhu je tudíž nezbytné pro úspěšné investování do dluhopisů.

Obchodování s dluhopisy na burze

Pokud máte zájem investovat do dluhopisů, burza může být pro vás jedním z možných míst, kde můžete tyto cenné papíry obchodovat. Obchodování s dluhopisy na burze je důležitou součástí dluhopisové likvidity, která zajišťuje, že investoři mohou snadno nakupovat a prodávat dluhopisy podle svých potřeb.

Když se rozhodnete obchodovat s dluhopisy na burze, budete mít přístup k různým možnostem a nástrojům, které vám umožní najít ty nejlepší investiční příležitosti. Jedním z těchto nástrojů mohou být dluhopisové investiční diskusní panely, které vám poskytují informace o konkrétních dluhopisech, včetně jejich výnosnosti, rizik a tržní hodnoty.

Tyto dluhopisové investiční diskusní panely vám pomohou seznámit se s nabídkou dluhopisů na trhu a vyhodnotit jejich potenciál a vhodnost pro vaše investiční portfolio. Na těchto panelech najdete informace o emitenovi dluhu, úrokové míře, době splatnosti a dalších faktorech, které mohou ovlivnit likviditu a výnosnost dluhopisů.

Při obchodování s dluhopisy na burze je důležité být informovaný a sledovat tržní trendy a události, které mohou mít vliv na hodnotu dluhopisů. Díky dostupnosti informací na dluhopisových investičních diskusních panelech budete mít přehled o aktuální situaci na trhu a budete schopni rychle reagovat na změny a případné investiční příležitosti.

Důležité faktory ovlivňující dluhopisovou likviditu

Dluhopisová likvidita je důležitým faktorem při rozhodování o investicích do dluhopisů. Existuje několik klíčových faktorů, které ovlivňují likviditu dluhopisů a které je potřeba zohlednit při výběru vhodného dluhopisu pro investici.

Kvalita emitenta: Jedním z hlavních faktorů ovlivňujících dluhopisovou likviditu je kvalita emitenta. Investor by měl vždy pečlivě zhodnotit finanční stabilitu a důvěryhodnost emitenta dluhopisu. Silný emitent s vysokým ratingem bude mít obvykle větší poptávku po svých dluhopisech, což povede k vyšší likviditě na trhu.

Úroková míra: Dalším faktorem, který ovlivňuje dluhopisovou likviditu, je úroková míra. Dluhopisy s atraktivní úrokovou mírou mohou získat větší zájem investorů a být snadno prodávány na trhu. Naopak, dluhopisy s nízkou úrokovou mírou mohou mít nižší likviditu.

Doba splatnosti: Doba splatnosti dluhopisu také hraje důležitou roli při posuzování jeho likvidity. Obecně platí, že dluhopisy s kratší dobou splatnosti mají vyšší likviditu než ty s delší dobou. To je z důvodu kratšího časového horizontu pro návratnost investice.

Omezení v obchodování: Některé dluhopisy mohou mít omezení v obchodování, což ovlivňuje jejich likviditu. Například dluhopisy s pevně stanoveným termínem prodloužení nebo omezenou možností předčasného prodeje mohou mít nižší likviditu než ty s volným obchodováním.

Výše uvedené faktory mají vliv na poptávku a nabídku dluhopisů na trhu a tím i na jejich likviditu. Při investování do dluhopisů je důležité brát tyto faktory v úvahu a vybrat si dluhopisy s odpovídající likviditou v souladu s vlastními investičními cíli.

Kvalita emitenta

Kvalita emitenta je jedním z důležitých faktorů, které ovlivňují dluhopisovou likviditu. Emitent je subjekt, který vydává dluhopisy, a může jím být jakákoliv instituce, od vlády až po soukromou společnost.

Při investování do dluhopisů je důležité zohlednit kvalitu emitenta, protože představuje měrou úměrnou důvěru v tom, že emitent bude schopen splnit svůj závazek a vrátit investovaný kapitál včetně úroků. Kvalita emitenta je hodnocena různými ratingovými agenturami, které poskytují investořům informace o finanční stabilitě emitentů.

Emitenti s vyšším ratingem mají obvykle nižší riziko nedodržení svých závazků a jsou považováni za spolehlivější. Naopak emitenti s nižším ratingem mohou představovat vyšší riziko a mohou poskytovat vyšší výnosy, aby přilákali investory.

Při výběru dluhopisů je tedy důležité zvážit jak riziko nedodržení závazků emitenta, tak jejich potenciální výnosy. Investoři, kteří preferují nižší riziko, volí dluhopisy emitentů s vyšším ratingem, zatímco investoři hledající vyšší výnosy by mohli preferovat dluhopisy s nižším ratingem.

Úroková míra

Úroková míra je jedním z hlavních faktorů ovlivňujících dluhopisovou likviditu. Určuje, jaký výnos investor získá z vlastnictví dluhopisu a je jedním z hlavních důvodů, proč investoři nakupují a prodávají dluhopisy.

Vyšší úroková míra dluhopisu znamená vyšší výnos pro investora, což bývá často atraktivní pro investory hledající stabilní a předvídatelný příjem z investice. Naopak nižší úroková míra může investory odrazovat od nákupu dluhopisů, protože výnos z investice může být nižší.

Výše úrokové míry je často určována několika faktory, včetně ekonomických podmínek, inflace a politiky centrální banky. V dobách rostoucí ekonomiky a nízké inflace mohou být úrokové míry nižší, zatímco v dobách poklesu ekonomiky a vysoké inflace mohou být vyšší.

Když se úroková míra zvyšuje, může se zvýšit riziko pro investory držící dluhopisy s nízkou úrokovou mírou. To může vést k poklesu ceny těchto dluhopisů na sekundárním trhu, protože nové dluhopisy s vyššími úrokovými mírami mohou být atraktivnější pro investory.

Je důležité si uvědomit, že úroková míra se může měnit během životnosti dluhopisu. Investoři by měli být připraveni na potenciální změny v úrokové míře a přizpůsobit svou investiční strategii tak, aby minimalizovali její negativní dopad na jejich portfolia.

Doba splatnosti

Doba splatnosti je jedním z faktorů, který ovlivňuje dluhopisovou likviditu. Označuje časové období od vydání dluhopisu do jeho splatnosti, tedy do data, kdy bude investorovi vyplacena původní investice. Doba splatnosti se obvykle udává v letech nebo ve dnech.

Pro investory je důležité zohledňovat dobu splatnosti při rozhodování o investování do dluhopisů. Dlouhodobé dluhopisy mají obvykle nižší likviditu, protože před jejich splatností je méně možností pro prodej na sekundárním trhu. Naopak, krátkodobé dluhopisy mají vyšší likviditu, protože se jejich splatnost blíží a prodej je snazší.

Doba splatnosti dluhopisu tak ovlivňuje riziko investování. Pokud si investor přeje likviditu své investice, může být vhodné vybírat dluhopisy s kratší dobou splatnosti. Naopak, pokud si investor přeje dlouhodobé zhodnocení a je ochoten držet dluhopis až do data splatnosti, může volit dluhopisy s delší dobou splatnosti.

Dalším faktorem, který souvisí s dobou splatnosti, je výše úrokové míry. Obecně platí, že dluhopisy s delší dobou splatnosti mají vyšší úrokovou míru, což může být zajímavé pro investory hledající vyšší výnosy a jsou ochotni svou investici držet delší dobu.

Omezení v obchodování

V obchodování s dluhopisy mohou být určitá omezení, která ovlivňují dostupnost likvidity a času nutného pro prodej či nákup. Je důležité tyto omezení předem zvážit a zohlednit při rozhodování o investicích do dluhopisů. Následující faktory mohou mít vliv na omezení v obchodování:

- Omezení tržní pohyblivosti: V případě, že je určitý dluhopis málo obchodovaný, může se objevit problém s nalezením kupujícího nebo prodávajícího v požadovaném čase. To může vést k prodloužení doby potřebné pro realizaci obchodu.

- Omezení obchodování na burze: Některé dluhopisy jsou obchodovány pouze na specifických burzách a nejsou dostupné na běžných obchodních platformách. To může omezit přístup investorů k danému trhu a ovlivnit likviditu daných dluhopisů.

- Omezení likvidity při emisi: Při emisi nových dluhopisů může být omezena množství dostupných kusů, což může ovlivnit množství nabízených dluhopisů na trhu a jejich dostupnost pro investory.

- Omezení prodeje před splatností: Některé dluhopisy mají omezení, která brání investorům v prodeji dluhopisů před dosažením jejich splatnosti. To může ovlivnit likviditu a dostupnost peněz vložených do těchto dluhopisů.

Je důležité být si vědom těchto omezení a zvážit je při rozhodování o investování do dluhopisů. Kupující by měl přesně znát podmínky obchodování a investiční strategie, aby minimalizoval případné negativní dopady omezení na likviditu investice.

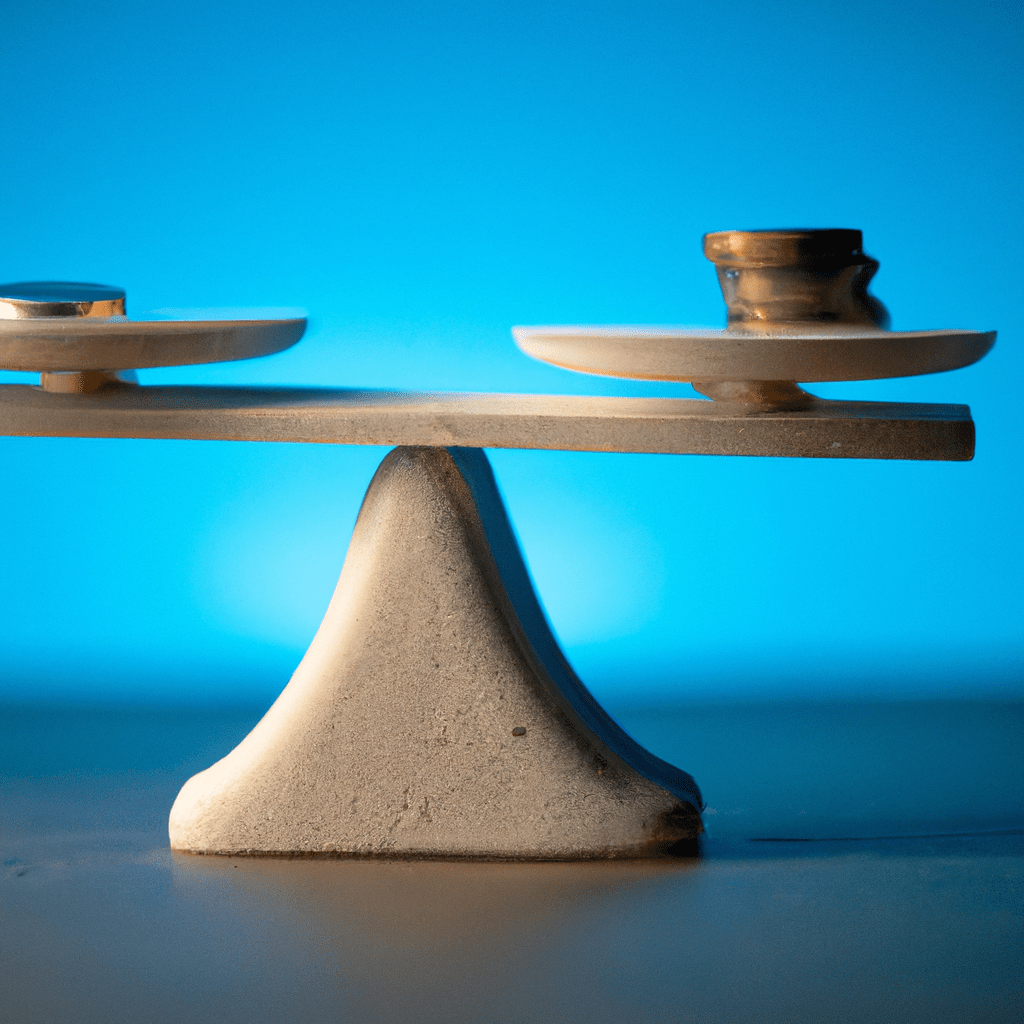

Výhody a nevýhody likvidity

Dluhopisová likvidita má své výhody i nevýhody, které je důležité zvážit při investování. Při správném pochopení těchto faktorů můžete efektivně využívat likviditu k dosažení svých investičních cílů. Zde se podrobněji podíváme na tyto výhody a nevýhody:

Výhody likvidity

- Rychlost: Dluhopisová likvidita je schopnost rychlých a snadných transakcí, což znamená, že můžete snadno koupit a prodat dluhopisy na trhu. To je důležité zejména v případě, kdy potřebujete naléhavě změnit svou investiční strategii nebo potřebujete peníze v krátkém časovém horizontu.

- Flexibilita: Díky likviditě máte možnost rychle reagovat na změny na trhu. Můžete snadno změnit alokaci svého portfolia tím, že prodáte dluhopisy s nízkou výkonností a investujete do jiných příležitostí, které se objevují.

Nevýhody likvidity

- Cena: Vyšší likvidita obvykle znamená menší výnosy. Dluhopisy s vysokou likviditou mají tendenci mít nižší výnosy, což může snižovat potenciál vašeho portfolia růst. Pokud se zaměřujete na vyšší výnosy, může být potřeba obětovat určitou míru likvidity.

- Riziko: S vysokou likviditou se zvyšuje i riziko. Trhy s vysokou likviditou jsou náchylnější k výkyvům cen a spekulaci. To znamená, že ceny dluhopisů mohou rychle kolísat, což může ohrozit hodnotu vašeho portfolia. Pokud jste dlouhodobý investor, nemusíte se těmito krátkodobými fluktuacemi trhu tolik obtěžovat.

Je důležité najít správnou rovnováhu mezi likviditou a výnosem, která nejlépe odpovídá vašim individuálním investičním cílům a toleranci k riziku. Umožňuje vám to využívat praktických výhod dluhopisové likvidity a zároveň minimalizovat případné nevýhody.

Jak se měří dluhopisová likvidita?

Dluhopisová likvidita je důležitým faktorem při rozhodování se pro investování do dluhopisů. Investoři se zajímají, jak snadno a rychle budou moci prodat své dluhopisy za dobrou cenu. Proto je důležité měřit a uplatňovat určité metriky pro hodnocení likvidity dluhopisů.

Jednou z nejpoužívanějších metod je sledování objemu a frekvence obchodování s dluhopisy na primárním i sekundárním trhu. Čím vyšší objem a častější obchodování, tím vyšší je obecně likvidita dluhopisů. To znamená, že existuje dostatek kupujících i prodávajících, kteří jsou ochotni obchodovat s daným typem dluhopisů.

Dalším ukazatelem likvidity je spread mezi nákupní a prodejní cenou dluhopisu. Ten vyjadřuje rozdíl mezi nejvyšší nabídkovou cenou a nejnižší přijímací cenou, které jsou k dispozici na trhu. Čím menší rozdíl, tím likvidnější jsou dluhopisy. Pokud je rozdíl v cenách velký, investoři mají menší jistotu, že se jim podaří prodat dluhopisy za dobrou cenu.

Některé instituce používají i složitější modely měření likvidity, které zahrnují více faktorů, jako je průměrná doba povoleného držení dluhopisů před prodejem, míra, do které jsou dluhopisy burzovně obchodovány, a podobně. Tyto metriky umožňují investorům získat komplexnější a přesnější pohled na likviditu dluhopisů.

Je důležité si uvědomit, že likvidita dluhopisů může být v průběhu času různá. Je tedy nutné pravidelně monitorovat a aktualizovat informace o likviditě, abyste měli aktuální přehled a mohli se rozhodnout správně a efektivně v oblasti investování do dluhopisů.

Strategie pro investory s ohledem na likviditu

Investoři, kteří se zajímají o dluhopisy, by měli zdůrazňovat likviditu jako klíčový faktor při svém rozhodování. Dobrá strategie s ohledem na likviditu může mít vliv na ziskovost investice a snížit případné riziko. Zde je několik strategií, které by měli investoři vzít v úvahu:

Diversifikace portfolia: Jedním z klíčových aspektů je rozdělení investic do různých dluhopisů a emitentů. Diversifikace zvyšuje pravděpodobnost, že se investor vyhne ztrátě likvidity, pokud jedno dluhopisové zaměření zažije problémy s likviditou.

Výběr vysoké likvidity: Investoři by měli preferovat dluhopisy s vysokou likviditou, protože takové dluhopisy lze snadno nakoupit a prodat na trhu. Vyšší likvidita poskytuje větší flexibilitu a rychlost v obchodování.

Sledování trhu: Investor by měl pravidelně sledovat finanční trhy a důležité informace týkající se emitentů dluhopisů. Aktualizace o vývoji ekonomiky, úrokových sazeb a finanční situaci emitentů by měly být brány v úvahu při rozhodování o investici.

Časování investice: Investoři by měli zohlednit dobu splatnosti dluhopisu a své investiční cíle. Krátkodobé dluhopisy mají obecně vyšší likviditu, ale nižší výnosy, zatímco dlouhodobé dluhopisy mohou nabídnout vyšší výnosy, ale nižší likviditu. Časování investic může mít vliv na ziskovost investice.

Konzultace s finančním poradcem: Investice do dluhopisů může být složitá, zejména pokud jde o výběr optimálních dluhopisů s ohledem na likviditu. Je proto vhodné vyhledat odbornou pomoc a konzultovat své investiční strategie s finančním poradcem, který má zkušenosti s dluhopisovým trhem.

Strategie s důrazem na likviditu jsou klíčové pro investory, kteří chtějí maximalizovat potenciální zisky a minimalizovat riziko. Vyhodnocování likvidity je také důležité při hodnocení celkového zdraví dluhopisového trhu a jeho odolnost vůči případným ekonomickým nebo finančním otřesům.

Závěr

Vytvoření a udržování dostatečné dluhopisové likvidity je klíčové pro správné a efektivní fungování trhu s dluhopisy. Dluhopisová likvidita ovlivňuje nejenom možnosti obchodování, ale také celkovou hodnotu a výnosnost dluhopisových investic.

Investoři by měli pečlivě zvážit úroveň likvidity dluhopisů před jejich nákupem. Na primárním trhu se dluhopisy často prodávají po emitentovi za určitou cenu a investor je drží až do doby splatnosti. Na sekundárním trhu pak mohou dluhopisy být volně obchodovatelné a jejich cena závisí na nabídce a poptávce.

Existuje několik faktorů, které ovlivňují dluhopisovou likviditu. Kvalita emitenta je klíčovým faktorem, který může ovlivnit dostupnost likvidních dluhopisů na sekundárním trhu. Úroková míra a doba splatnosti také hrají důležitou roli. Náročnost v obchodování s dluhopisy může být dalším překážkou pro dosažení vysoké likvidity.

Pro investory je důležité mít strategii, která je přizpůsobena danému trhu a úrovni likvidity. Důkladné sledování trhu a analýza podmínek jsou nezbytné pro efektivní využívání dluhopisové likvidity.

Vyhodnocení rizik a přínosů spojených s dluhopisovou likviditou je klíčovým krokem při rozhodování o investicích. Přiměřená likvidita může zvýšit flexibilitu a rozmanitost portfolia a zároveň snížit potenciální náklady spojené s případným vystupováním z trhu.

V nepředvídatelných časech, jako je například období finančních krizí, je důležité být připravený na možnou sníženou likviditu na trhu s dluhopisy. Diversifikace portfolia mezi různé typy a výdaje dluhopisů může podpořit stabilitu a správný poměr rizika a výnosu.